新租賃準則稅會差異的幾個疑難問題

時間:2020-07-22 17:07 編輯:長沙代理記賬

新租賃準則最大的變化之一,承租人從“雙重模型”調整為“單一模型”,除短期租賃和低價值資產租賃簡化處理外,承租人應當對租賃確認使用權資產和租賃負債,并對“使用權資產”計提折舊,對“租賃負債”計量利息費用,而并不需要區分經營租賃和融資租賃。

企業所得稅相關政策,對于承租人來講,仍然要區分經營租賃和融資租賃兩種類型分別進行稅前扣除。另外,現行企業所得稅政策中,對于經營租賃與融資租賃的劃分,仍然要按照租賃準則的規定進行。此處還存在較大的稅會差異。

一、案例:

承租人甲公司就某棟建筑物的某一層樓與出租人乙公司簽訂了為期10年的租賃協議:

(1)初始租賃期內的不含稅租金為每年50 000元(稅率9%),每年末支付;

(2)為獲得該項租賃,甲公司發生的初始直接費用為20 300元,其中,15 000元為向該樓層前任租戶支付的款項,5 300元(含稅價,稅率6%)為向促成此租賃交易的房地產中介支付的傭金;

(3)甲公司無法確定租賃內含利率,其增量借款利率為每年5%。

注:按照老準則,該租賃不構成融資租賃,因此企業所得稅需要按照經營租賃處理。

二、解析:

租賃付款額=50 000×10=500000

租賃負債=50 000×(P/A,5%,10)=386086.75

未確認融資費用=500000-386086.75=113913.25

(一)、甲公司賬務處理:

1、確認使用權資產與租賃負債:

借:使用權資產386086.75

借:租賃負債——未確認融資費用113913.25

貸:租賃負債——租賃付款額500000

2、將初始直接費用計入使用權資產的初始成本

借:使用權資產20000

借:應交稅費——應交增值稅(進項稅額)300(5300/1.06*6%)

貸:銀行存款20300

3、后續計量:租賃負債將按以下方法攤銷:

稅屋提示——被遮擋部分無內容

第一年:

借:租賃負債——租賃付款額50000

借:應交稅費——應交增值稅(進項稅額)4500(50000*9%)

貸:銀行存款54500

借:財務費用——利息費用19304.34

貸:租賃負債——未確認融資費用19304.34

計提折舊:(假設10年計提折舊)

借:生產成本(管理費用銷售費用等)40608.68

待:使用權資產累計折舊40608.68【(386086.75+20000)/10】

(二)、甲企業稅務處理:

第一年:

租賃費用稅前扣除納稅調減:50000元

初始折舊費用稅前扣除納稅調減:20000元

財務費用納稅調增金額:19304.34元

使用權資產折舊費用納稅調增金額:40608.68元

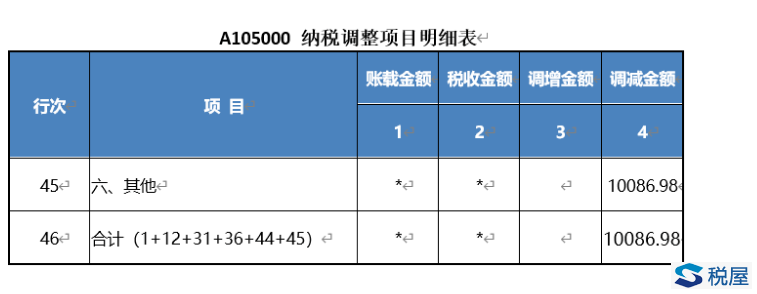

合計:納稅調減金額=50000+20000-19304.34-40608.68=10086.98元

三、納稅調整幾個問題探討:

1、使用權資產及折舊是否應在105080表中填報

A105080《資產折舊、攤銷及納稅調整明細表》適用于發生資產折舊、攤銷的納稅人填報,鑒于現階段,稅法尚未對新租賃準則中的使用權資產有任何的界定,因此筆者認為,以不填報在此表為宜。

2、使用權資產的折舊沒有計入當年損益是否應調整?

有疑問:計提折舊可能并未計入當期損益,如計入了生產成本等存貨項目,是否還需要調整?

A105080《資產折舊、攤銷及納稅調整明細表》填報說明:

第2列“本年折舊、攤銷額”:填報納稅人會計核算的本年資產折舊、攤銷額。

因此,只要在會計核算的資產折舊、攤銷額即要求填報該表,并不要求一定要計入損益的折舊、攤銷額。

3、財務費用為何不在“與未實現融資收益相關在當期確認的財務費用”中調整?

A105000《納稅調整項目明細表》填報說明:

第22行“(十)與未實現融資收益相關在當期確認的財務費用”:第1列“賬載金額”填報納稅人會計核算的與未實現融資收益相關并在當期確認的財務費用的金額。

承租人會計核算的是與未確認融資費用的財務費用,因此并不符合填報說明的要求。

4、為何在45行“其他”項目調整?

A105000《納稅調整項目明細表》,其中45行為整張表的其他調整項目。

A105000《納稅調整項目明細表》填報說明:

(六)其他

45.第45行“六、其他”:填報其他會計處理與稅收規定存在差異需納稅調整的項目金額,包括企業執行《企業會計準則第14號——收入》(財會〔2017〕22號發布)產生的稅會差異納稅調整金額。

參照新收入準則的調整規則,填在45行“其他”中,在沒有更新或者明確之前,即利于填報,又便于查找解釋。

上述填報方式僅為本人一家之言,應以后續正式規定為準。

四、總結:

準則變化快,稅法更新慢,本文僅介紹了新租賃準則中承租人計量使用權資產并計提折舊,以及租賃負債計算利息費用的稅會差異,現階段稅法并不認可上述會計處理,后續是否更新調整,且拭目以待。

,長沙工商稅務